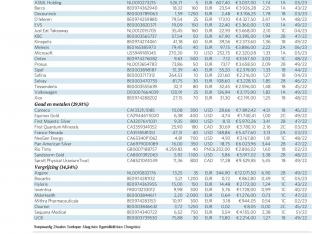

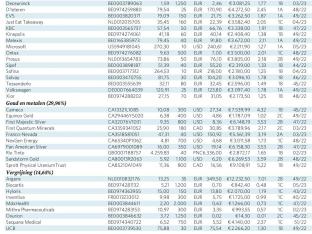

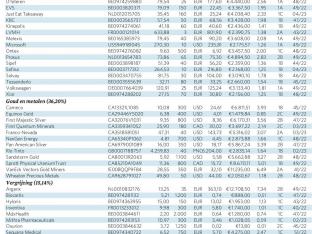

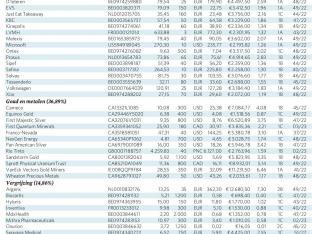

Tien favorieten voor de tweede helft van 2017

Midden december stelden we onze tien favorieten voor 2017 voor. Nu het jaar halfweg is, is het tijd voor een update. Net zoals na het eerste kwartaal zijn we niet onverdeeld gelukkig met de prestaties.

Midden december stelden we onze tien favorieten voor 2017 voor. Nu het jaar halfweg is, is het tijd voor een update en enkele aanpassingen. Net zoals na het eerste kwartaal zijn we niet onverdeeld gelukkig met de prestaties. De gemiddelde stijging na zes maanden bedraagt afgerond 5 procent. Dat rendement werd zowat gehalveerd door twee stevige ontgoochelingen: Nyrstar en Transocean. Maar de echte beoordeling komt er pas aan het eind van dit jaar. In afwachting wisselen we naast Transocean de twee sterke aandelen Anglo-Eastern Plantations en Novo Nordisk voor Mithra Pharmaceuticals, Mosaic en Sandstorm Gold.

1. Ablynx: cruciale resultaten in najaar

We namen Ablynx op in de selectie, omdat we vonden dat het aandeel te ver werd teruggeslagen in 2016, door de ontgoocheling over het potentiële reumamiddel vobarilizumab. Op 6 februari bereikte het Gentse biotechbedrijf een historische mijlpaal met de aanvraag voor de commercialisering van het bloedziektemiddel caplacizumab bij het Europese geneesmiddelenagentschap (EMA). Maar nog crucialer wordt de bekendmaking van de resultaten van de fase III-studie in de tweede helft van dit jaar. We gaan ervan uit dat die resultaten de positieve beslissing van het EMA in het eerste kwartaal van 2018 zal ondersteunen. Daarnaast verwachten we een belangrijke nieuwsstroom uit de onderschatte samenwerking met Merck in kankerimmunologie, met onder meer de opstart van minstens één eerste klinische studie.

De marktkapitalisatie verrekent nauwelijks meer dan de huidige waarde van het bloedziektemiddel caplacizumab (minstens 6 euro per aandeel) en de kaspositie van 235,4 miljoen euro (3,9 euro per aandeel) eind december. Rekening houdend met de uitgebreide pijplijn, is dat te goedkoop. We komen nog uitvoerig terug op dit aandeel in het volgende nummer.

2. Cameco: overeind krabbelen

Cameco, dat zijn hoofdzetel in Canada heeft, is de grootste beursgenoteerde producent van uranium (kernbrandstof) ter wereld. De groep levert ongeveer 18 procent van de wereldwijde output. Cameco heeft de omvang en de financiële middelen om de crisis in de uraniumsector te overleven. Die crisis woedt al sinds de ramp in het Japanse Fukushima in 2011. Met een prijsdaling van 40 procent was uranium vorig jaar veruit de slechtst presterende grondstof. Vorig najaar daalde de spotprice van uranium (het termijncontract voor de levering op korte termijn) naar amper 18 dollar, het laagste niveau sinds 2004. Sindsdien was er een klein beetje beterschap. Gelukkig dus dat de sector vooral met langetermijncontracten werkt. Momenteel liggen de contractprijzen een stuk boven de spotprice.

Cameco verwacht dat de prijzen tegen het einde van het jaar aantrekken. Met dat aandeel moeten we mogelijk geduld hebben tot na 2017, maar we verwachten alvast dit jaar nog beterschap. Daarom behouden we het aandeel in de selectie.

3. CF Industries: terugval achter de rug

CF Industries is de grootste producent van stikstofhoudende meststoffen of nitraten ter wereld. Het boekte in het eerste kwartaal van 2017 een recurrent nettoresultaat (zonder uitzonderlijke elementen) van 11 miljoen dollar, of 0,05 dollar per aandeel, tegenover de analistenconsensus van 0,02 dollar per aandeel. De gemiddelde analistenverwachting voor het tweede kwartaal bedraagt 27 dollarcent per aandeel, wat nog altijd onder de 0,33 dollar per aandeel van het tweede kwartaal van vorig jaar is.

CF Industries zegt zelf dat het zowat de enige speler is die nog capaciteit bijbouwt. De groep verwacht na 2017 dat de groei van de vraag weer die van het aanbod overtreft en een prijsherstel geleidelijk aan mogelijk maakt. In de overtuiging dat stilaan het ergste achter de rug is, verwachten we de komende maanden een verder koersherstel. Na de spectaculaire remonte eind 2016 en begin 2017 hadden we tussentijds afscheid kunnen nemen van het aandeel, maar de verwachte tussentijdse terugval is toch wel achter de rug.

4. MDxHealth: hoge verwachtingen

Het Belgische diagnosticabedrijf MDxHealth zag zijn omzet vorig jaar toenemen met 70 procent tot 30 miljoen dollar. Dat cijfer kwam uit boven de eigen doelstelling. Dat zorgde op de beurs voor een sterke start van 2017, maar de afgelopen weken is het aandeel is minder goed op dreef en verloor het afgerond 10 procent. Een eerste reden was de bekendmaking van een overeenkomst met Exact Sciences, het Amerikaanse bedrijf dat Cologuard commercialiseert. Cologuard is een op stoelgang gebaseerde darmkankertest met een biomarker van MDxHealth. De markt vond de 15 miljoen dollar van Exact Sciences voor het verwerven van de biomarkers van MdxHealth aan de lage kant.

Een tweede reden voor de koersdaling was de tradingupdate over de eerste vier maanden (met een maand verlengd vanwege de deal met Exact Sciences in april). De omzetstijging met 128 procent tot 19,4 miljoen dollar was grotendeels het gevolg van de 12 miljoen dollar die zijn gerelateerd aan Cologuard. Onderliggend was er slechts een lichte omzetstijging door een toename van de hoeveelheid verkochte testen met 25 procent tot 8000 testen. De omzetstijging is kleiner, omdat het aandeel van de goedkopere SelectMDx-test voor prostaatkanker (theoretische prijs 500 dollar) in de toename van het volume groter is dan die van de duurdere ConfirmMDx-test voor prostaatkanker (terugbetalingsprijs 2030 dollar).

Belangrijker is dat de verwachtingen voor 2017 ongewijzigd bleven op een omzetstijging uit de verkoop van de eigen testen tussen 55 en 75 procent (tot 38 à 44 miljoen dollar, tegenover 24,9 miljoen in 2016). Dat de belangrijkste aandeelhouders, onder wie Rudi Mariën, na die terugval aandelen hebben bijgekocht, sterkt ons in het vertrouwen dat MDxHealth niet correct gewaardeerd wordt en ook de komende maanden herstelpotentieel heeft.

5. Mithra Pharmaceuticals: totaal miskend

Mithra Pharmaceuticals, de Luikse specialist in vrouwelijke gezondheid, is een nieuwkomer in de selectie en vervangt het dit jaar al mooi gestegen Deense Novo Nordisk. Cruciaal is de ontwikkeling van de twee kandidaat-producten op basis van het natuurlijke oestrogeen Estetrol: Estelle, een oraal contraceptiemiddel, en Donesta, een middel tegen opvliegers in de menopauze.

We verhogen de positie in de voorbeeldportefeuille, omdat de beurswaarde (minder dan 300 miljoen euro) heel laag is in vergelijking met het potentieel. Op beide kandidaat-producten wordt een piekomzet van minstens 1 miljard euro gekleefd. De fase III-studie voor Estelle wordt nog dit jaar afgesloten, de resultaten volgen in 2018. Maar we sluiten een cruciale deal voor Verenigde Staten of Europa dit jaar niet langer uit. Dat moet de beurswaarde van Mithra gevoelig kunnen optrekken.

6. Mosaic: te ver teruggevallen

Ook de Amerikaanse meststoffengigant Mosaic – het nummer één in fosfaatmeststoffen, met belangrijke activiteiten in potash – is een nieuwkomer in de selectie. Net zoals het management verwachten we dat de prijzen een bodem hebben bereikt. Mosaic mikt in 2017 zowel op een stijging van de wereldvraag voor potash (2 à 3 miljoen ton meer dan in 2016) als voor fosfaat (1 à 3 miljoen ton meer tegenover het gemiddelde van de voorbije zes jaar). De problemen in Brazilië spelen ook een rol, maar die hebben het aandeel veel te ver doen terugvallen. We mikken al op een remonte in de tweede jaarhelft.

7. Newmont Mining: gouden tweede jaarhelft

Newmont Mining is na Barrick Gold in volume de grootste goudproducent ter wereld. Newmont beschikte eind vorig jaar over 68,5 miljoen ounce aan reserves. De mijnen van de groep produceerden vorig boekjaar bijna 4,9 miljoen ounce goud, of 7 procent meer dan in 2015. De gemiddelde totale productiekosten daalden vorig jaar met 2 procent op jaarbasis tot 912 dollar per ounce goud.

Goud en goudmijnen beleefden een spectaculaire eerste helft van 2016, waarna een stuk terugvielen. Sinds begin dit jaar is er een herstel, maar dat komt zeer geleidelijk op gang. We verwachten dat dit de komende zes maanden aanhoudt en mogelijk zelfs wat versnelt.

Newmont blijft onze favoriet bij de grote goudgroepen. Het bedrijf is financieel gezond met een lage schuldgraad en kasstromen die de lopende investeringen en de uitkering van het dividend volledig dekken. De productie zal de rest van het decennium stabiliseren, maar de pijplijn aan nieuwe projecten is wel goed gevuld. Newmont is tegen anderhalve keer de boekwaarde nog altijd aantrekkelijk gewaardeerd.

8. Nyrstar: de schuldenstrop

Het aandeel van het Belgische mijn- en multimetalenbedrijf Nyrstar is er nog lang niet bovenop. Dat is een serieuze teleurstelling en een zware aderlating voor onze selectie in het eerste halfjaar. De beleggers werden nog eens met de neus op de feiten gedrukt bij update over het eerste kwartaal. De nettoschuld steeg in het eerste kwartaal met 121 miljoen euro tot 986 miljoen. Inclusief de zinkleveringsovereenkomsten en de eeuwigdurende obligaties die zijn uitgegeven voor de herontwikkeling van Port Pirie (gezamenlijk 286 miljoen, tegenover 302 miljoen euro eind 2016), liep de nettoschuld op tot 1,27 miljard euro (+105 miljoen euro), of een zeer hoge 4,3 keer de verwachte ebitda 2017.

In het eerste kwartaal steeg de recurrente ebitda (zonder eenmalige elementen) met 14 miljoen euro tot 55 miljoen (+34%). De hogere zinkprijs ondersteunt de mijnbouwafdeling. Nyrstar herstart in het tweede kwartaal de productie in Middle Tennessee in de Verenigde Staten, en ook de heropstart van Myra Falls in Canada is voorwaardelijk goedgekeurd. Nyrstar wil daarmee de marktwaarde van de Noord-Amerikaanse mijnen verhogen, met het oog op een verkoop.

Toch wees CEO Hilmar Rode erop dat de mijnen alleen na een aanvaardbaar bod worden verkocht. De volledige verkoop van mijnbouwafdeling is dus niet langer zeker. Nyrstar kondigde in april wel de verkoop van Campo Morado in Mexico aan voor 20 miljoen dollar. Rode en de nieuwe operationeel directeur Frank Rittner onderstreepten hun vertrouwen met een gezamenlijke investering in Nyrstar-aandelen voor 1,7 miljoen euro. Het herstelpotentieel blijft aanwezig.

9. Resilux: superdividend

De keuze voor Resilux, de Oost-Vlaamse producent van petpreforms en petflessen, leek meteen een schot in de roos, met vroeg op jaar de intentie van Bain Capital om 195 euro per aandeel in cash op tafel te leggen. Het bod werd gesteund door de familie De Cuyper, die 57,6 procent van de aandelen controleert. Maar Bain Capital blies de overnamepoging eind maart af. Resilux gaat nu resoluut opnieuw voor zijn eigen groei, vooral organisch. We mogen ons verwachten aan nieuwe producten, nieuwe fabrieken en een of meer gerichte overnames.

De miljoenen van de Airopack Technology Group krijgen de aandeelhouders via een fiscaal vriendelijkere kapitaalvermindering in principe in september uitgekeerd. Het gaat om een uitkering van 33 miljoen euro, of 16,30 euro per aandeel. Vorig jaar en dit jaar is er tijd verloren, en dat doet wat vrezen voor de cijfers over de eerste helft van dit jaar, aangezien de eerste helft van 2016 ijzersterk was. Er zijn in het tweede halfjaar wel mogelijkheden om de achterstand in te halen, want vorig jaar waren de laatste zes maanden minder goed.

10. Sandstorm Gold: Franco- Nevada in het klein

Het aandeel van Sandstorm Gold is de derde nieuwkomer in de selectie. Het Canadese goudroyalty- en streamingbedrijf ging onlangs onderuit, nadat het de overname van Mariana Resources had aangekondigd. Het gaat om een stevige transactie (167 miljoen Britse pond), maar het is vooral een atypische overname van een exploratiebedrijf, waarvan het belangrijkste actief – een belang van 30 procent in het Hot Maden-project – zich in noordoost-Turkije bevindt. De markt reageerde wantrouwig, omdat Sandstorm met die transactie het landenrisico van de portefeuille verhoogt, maar vooral omdat het zich op het onzekere pad van de bouw van een nieuwe mijn begeeft. Om het ontwikkelingsrisico te verminderen is het de bedoeling het belang in Hot Maden later om te zetten in een streamingovereenkomst.

Sandstorm Gold neemt met de overname van Mariana Resources een berekende gok. Enerzijds is er het toegenomen risico door de locatie en het grote gewicht van één mijn in de portefeuille. Anderzijds is dit mogelijk de transformerende deal die de ambitieuze Canadezen definitief doet uitgroeien tot een grote speler in de goudroyalty- en streamingsector. Het aandeel noteert heel aantrekkelijk na de terugval.

Inside Selectie

Fout opgemerkt of meer nieuws? Meld het hier